È importante acquisire una buona comprensione su come viene costruita una singola candela giapponese. Ogni candela mostra una rappresentazione visiva che informa su come il prezzo si stia comportando durante il periodo di tempo selezionato.

Ogni candela comprende quattro componenti principali.

Il prezzo massimo

Il prezzo di chiusura

Il prezzo minimo

Il prezzo di apertura.

L’intervallo tra il prezzo di chiusura e quello di apertura è chiamato ‘Real Body’ di una candela. Quando il colore del ‘Real Body’ è bianco, o comunque chiaro, rappresenta situazioni di trading in cui il prezzo di chiusura è più in alto del suo valore di apertura. In questo caso il risultato è rialzista. Il seguente diagramma rappresenta varie candele rialziste.

Candele rialziste

La distanza tra il prezzo di chiusura e il prezzo massimo è chiamata “stoppino“, mentre la distanza tra il prezzo di apertura e il prezzo minimo è chiamata “coda“.

Quando il Real Body è nero, oppure di colore scuro, allora la candela sta mostrando un’azione ribassista perché il prezzo di chiusura è più basso del suo valore di apertura. Il seguente diagramma illustra alcune candele ribassiste.

Candele ribassiste

Forme di candele singole:

La forma di una candela singola può assumere molte varianti, ognuna con la sua interpretazione.

Ecco alcune delle più note:

Hammer

Il pattern hammer è formato da un corpo corto con un lungo stoppino inferiore, e si trova al fondo di una tendenza al ribasso.

Un hammer mostra che, anche in presenza di pressioni di vendita durante il giorno, alla fine una forte spinta di acquisto ha riportato il prezzo al rialzo. Il colore del corpo può variare, ma gli hammer verdi indicano sempre un mercato “toro” più forte di quelli rossi.

Inverse hammer

Simile al precedente è un pattern rialzista, conosciuto come hammer invertito. L’unica differenza è che lo stoppino superiore è lungo, mentre quello inferiore è corto.

Indica una pressione di acquisto seguita da una pressione di vendita, non abbastanza forte da far scendere il prezzo del mercato. L’hummer inverso suggerisce che i compratori potrebbero avere presto il controllo del mercato.

Bullish engulfing

Il pattern bullish engulfing è formato da due candele. La prima candela è un breve corpo rosso che viene completamente inghiottito da una candela verde più grande.

Anche se il secondo giorno apre più in basso del primo, il mercato rialzista spinge il prezzo verso l’alto, culminando in una vittoria per i compratori.

Piercing line

La piercing line è anche un pattern a due candele, composto da una lunga candela rossa seguita da una lunga candela verde.

Di solito c’è un gap significativo verso il basso tra il prezzo di chiusura della prima candela e l’apertura della candela verde. Indica una forte pressione di acquisto, poiché il prezzo viene spinto fino o sopra il prezzo medio del giorno precedente.

Three white soldiers

Il pattern three white soldiers si concretizza in tre giorni. Consiste in lunghe candele verdi (o bianche) consecutive con piccoli stoppini, che si aprono e chiudono progressivamente più in alto del giorno precedente.

Si tratta di un segnale rialzista molto forte che si verifica dopo una tendenza al ribasso, e mostra un costante avanzamento della pressione di acquisto.

Sei pattern di candele ribassiste

I pattern di candele ribassiste di solito si formano dopo una tendenza al rialzo e segnalano un punto di resistenza. Il forte pessimismo sul prezzo di mercato spesso induce i traders a chiudere le loro posizioni “lunghe” e ad aprire una posizione “corta” per approfittare del possibile calo del prezzo.

Hanging man

L’hanging man è l’equivalente ribassista di un martello; ha la stessa forma ma si forma alla fine di un trend rialzista.

Indica che c’è stato un significativo sell-off durante la giornata, ma che i compratori sono stati in grado di spingere il prezzo verso l’alto. Il grande sell-off è spesso visto come un’indicazione che i “tori” stanno perdendo il controllo del mercato.

Shooting star

La shooting star ha la stessa forma del martello invertito, ma si forma in una tendenza al rialzo: ha un piccolo corpo inferiore e un lungo stoppino superiore.

Di solito, il mercato si aprirà con un gap leggermente più alto all’apertura e raggiungerà un massimo intraday prima di chiudere ad un prezzo appena sopra l’apertura – come una stella che cade a terra.

Bearish engulfing

Un pattern bearish engulfing si verifica alla fine di un trend rialzista. La prima candela ha un piccolo corpo verde che viene inghiottito da una successiva lunga candela rossa.

Mostra un picco o un rallentamento del movimento dei prezzi ed è un segno di un imminente ribasso del mercato. Più in basso va la seconda candela, più è probabile che la tendenza sia significativa.

Evening star

L’evening star è un pattern a tre candele ed è l’equivalente della stella del mattino rialzista. È formato da una candela corta inserita tra una lunga candela verde e una grande candela rossa.

Indica l’inversione di una tendenza al rialzo ed è particolarmente forte quando la terza candela cancella i guadagni della prima candela.

Three black crows

Il pattern three black crows comprende tre lunghe candele rosse consecutive con stoppini corti o inesistenti. Ogni sessione si apre ad un prezzo simile a quello del giorno precedente, ma le pressioni di vendita spingono il prezzo sempre più in basso ad ogni chiusura.

I traders interpretano questo pattern come l’inizio di una tendenza ribassista, dato che i venditori hanno superato i compratori durante tre giorni di trading successivi.

Dark cloud cover

Il pattern candlestick dark cloud cover indica un’inversione ribassista – una nuvola nera sopra l’ottimismo del giorno precedente. Comprende due candele: una candela rossa che apre sopra il precedente corpo verde e chiude sotto il suo punto medio.

Segnala che gli “orsi” hanno preso il controllo della sessione, spingendo il prezzo nettamente più in basso. Se gli stoppini delle candele sono corti suggerisce che la tendenza al ribasso è stata estremamente decisiva.

Quattro patterns di continuazione

Se un pattern a candela non indica un cambiamento nella direzione del mercato, è noto come pattern di continuazione. Questi possono aiutare i traders a identificare un periodo di riposo nel mercato, quando c’è indecisione del mercato o un movimento di prezzo neutrale.

Doji

Quando l’apertura e la chiusura di un mercato sono quasi allo stesso prezzo, la candela assomiglia a una croce o a un segno “più”.

Questo modello di doji trasmette una lotta tra acquirenti e venditori dove nessuna delle parti prevale. Da solo un doji è un segnale neutrale, ma può essere trovato in modelli di inversione come la stella del mattino rialzista oppure la stella della sera ribassista.

Spinning top

Il pattern spinning top ha un corpo corto centrato tra stoppini di uguale lunghezza. Il pattern mostra un’indecisione nel mercato, che non si esplica in alcun cambiamento significativo nel prezzo: i “tori” hanno mandato il prezzo più in alto, mentre gli “orsi” lo hanno spinto di nuovo in basso. Gli spinning top spesso sono interpretate come un periodo di consolidamento, o di riposo, a seguito di un trend rialzista o ribassista significativo.

Di per sé lo spinning è un segnale relativamente neutro, ma può essere interpretato come un segno di cambiamento, in quanto indica che l’attuale pressione del mercato sta perdendo il controllo.

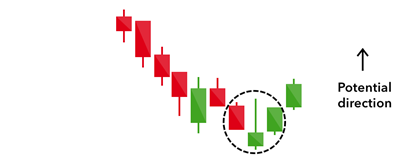

Falling three methods

I pattern falling three methods sono utilizzati per prevedere la continuazione di una tendenza corrente ribassista.

Il pattern ribassista è chiamato ‘falling three methods’. È formato da un lungo corpo rosso, seguito da tre piccoli corpi verdi e da un altro corpo rosso – le candele verdi sono tutte contenute nella gamma dei corpi ribassisti. Mostra ai trader che i “tori” non hanno abbastanza forza per invertire la tendenza.

Rising three methods

L’opposto è vero per il modello rialzista, chiamato il modello a candela ‘rising three methods’. Si compone di tre rossi corti inseriti nella gamma di due verdi lunghi. Il modello mostra ai traders che, nonostante una certa pressione di vendita, i compratori stanno mantenendo il controllo del mercato.